증권투자신문은 12월 5일 증권사 회의를 앞두고 주목해야 할 일부 종목에 대한 분석 보고서를 인용했다.

VEA 주식에 대한 추천 매수

BIDV 증권사(BSC)

2025년 소액주주 세후이익 3.5% 감소로 인해 베트남 엔진 및 농업기계공사(JSC, VEA - UPCoM)의 새로운 목표주가를 이전 보고서 대비 11% 조정하여 배당증가율을 낮췄습니다. 사업 활동이 둔화될 가능성이 있는 경우 3.5%에서 1.5%로.

하지만 주가도 가장 최근 보고서에 비해 3% 하향 조정됐으며 현재 배당수익률은 13%(은행 예금 금리 6~7%보다 높다)다. 우리는 2024년 12월 4일 종가 대비 22%(배당수익률 13%) 상승한 2025년 목표 가격 41,500VND/주로 VEA를 매수하겠다는 권고를 유지합니다.

사업 전망: 혼다 오토바이 전체 내수 및 수출 판매량은 신제품 모델과 국민 소득 개선 덕분에 4분기에 3% 증가했습니다. 2025년 오토바이 수출은 내수 판매 증가율 1% YoY로 상쇄되어 5%(높은 기준 수준) 감소합니다.

합작그룹 자동차 판매는 3개월간(2024년 9~11월) 등록비 50% 인하 정책에 힘입어 4분기 78% 성장했다. 2025년에는 상기 정책 폐지로 인해 자동차그룹 판매가 소폭 6% 감소할 수 있습니다.

2024년 예측: 합작 투자 회사의 이익은 6조 1,380억 VND(8.8% 성장), 세후 이익 - 소액 주주는 6조 6,010억 VND(6.4% 성장)에 도달할 것이며 이는 PE FW 2024의 7.7배에 해당합니다.

2025년 예측: 합작 투자 회사의 이익은 5조 9,480억 VND(3% 감소), 세후 이익 - 소액 주주는 6조 4,200억 VND(2.7% 감소)에 도달할 것이며 이는 PE FW 2024의 7.9배에 해당합니다.

세후 이익 - 2024/2025년 소수 주주는 이전 보고서에 비해 3.8% 증가/3.5% 감소로 조정되었습니다. 우려로 인해 2025년 이익 전망을 하향 조정합니다. 혼다 오토바이 수출 판매량은 2년 동안 급격한 증가 이후 11% 감소할 수 있으며 시장은 이를 흡수하는 데 시간이 필요할 것입니다. 등록금 인하 정책이 더 이상 없고, 가격 경쟁도 줄어들 기미가 보이지 않아 자동차 판매가 6% 감소할 수 있다.

MWG 주식 추천 매수

비엣캡증권(VCI)

목표주가를 1% 상향 조정하고 모바일월드주식회사(MWG-HOSE) 주식에 대한 투자의견을 긍정적에서 매수로 상향 조정했습니다. 지난 3개월 동안 MWG의 14% 가격 조정으로 인해 회사의 가치는 매력적인 수준으로 높아졌으며, 2025년 P/E는 15배, 2024~27년 EPS CAGR은 29%로 예상됩니다.

더 높은 목표 가격은 2025년 말까지의 목표 목표 범위 롤아웃에 따른 것이며, GPM 예측을 하향 조정함에 따라 2025~27F 동안 MWG ICT 비즈니스에 대한 세후 총 이익 12% 감소와 소수 지분으로 부분적으로 상쇄되었습니다. 베트남 ICT 부문의 회복 속도가 예상보다 느리기 때문에 2025년 ICT 사업에 대해 80bp 상승 대규모로 인해 GPM 개선 가능성이 감소합니다.

2025년 세후총이익과 소수지분을 12% 하향한다. 이에 따라 ICT 부문의 세후 및 소수지분 총이익 전망치를 14% 하향한다. 이는 예상보다 나은 2024년 9월 실적을 볼 때 BHX에 대한 소수 지분 예측인 세후 이익의 6% 증가로 부분적으로 상쇄됩니다. 일회성 비용 예측이 68% 증가함에 따라 MWG의 2024년 세후 총 이익 및 소수 지분 예측을 14% 낮췄습니다.

GEX 주식 추천 매수

비엣캡증권(VCI)

GELEX Group Joint Stock Company(GEX – HOSE) 주식의 목표주가를 4% 하향 조정했지만 회사의 주가가 지난 3개월 동안 13% 하락했기 때문에 투자의견을 OUTPERFORM에서 BUY로 상향 조정했습니다. 우리는 30%의 높은 그룹 할인(이전 15% 대비, 세부 정보는 7페이지 참조)으로 인해 목표주가를 낮췄습니다. 이는 2025년 세후 합산 이익을 초과하며 -2029F는 GEX보다 9% 더 높습니다.

우리의 더 높은 5년 총 순주주 수익률은 주로 GEE에 대한 18% 더 높은 수익 예측(더 높은 매출 성장과 9년 결과에 따른 더 높은 GPM 예측으로 인해)과 총 순이익 예측에 기인합니다. VGC 주주의 주주 이익은 1%보다 높습니다.

2024년 1조 1천억 VND의 매각 이익이 재발하지 않기 때문에 2025년 세후 이익-소액 주주 지분은 7,350억 VND으로 전년 대비 37% 감소할 것으로 예상됩니다. 그러나 우리는 (1) 높은 2024년 기준에도 불구하고 전기 장비 수익이 전년 대비 14% 증가하고 (2) IP 수익이 작년 같은 기간보다 26% 증가했기 때문에 세후 핵심 이익이 1조 1천억 VND으로 두 배로 증가할 것으로 예상합니다. (Thuan Thanh의 기여) 및 (3) 낮은 이자 비용.

CTD 주식에 대한 긍정적 추천

SSI 증권 회사

추정 조정을 바탕으로 DCF 방법을 기반으로 Contecons Construction Joint Stock Company(CTD – HISE exchange) 주식의 1년 목표 가격을 주당 77,100 VND로 제시합니다. 상승 여력은 15.2%로 상향 조정됐다.

전망: 2025 회계연도에는 토목 및 산업 건설 부문이 수익 성장을 주도할 것으로 예상하고 최종 단계의 LEGO 프로젝트의 기여로 산업 건설 성장이 약간 더 좋아질 것으로 예상합니다. 2026 회계연도에는 Emerald 68 상업용 주택 프로젝트 투자로 인한 순이익이 기여할 것으로 예상됩니다.

추가 충당금을 마련해야 할 가능성에 대해서는 여전히 조심스러운 입장을 유지하고 있지만, 건전한 재무 구조는 사업 운영에 영향을 미치는 위험을 제한하는 데 도움이 됩니다.

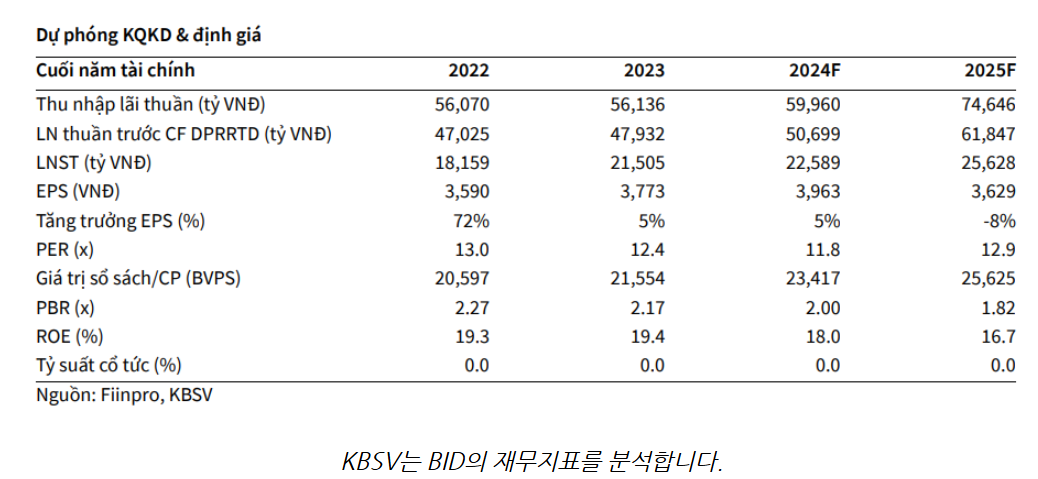

KB증권베트남(KBSV) : BID 매수 추천

KBSV는 투자 논제를 바탕으로 베트남 투자 및 개발을 위한 합작상업은행( BID )의 목표 가격을 주당 53,900VND으로 긍정적으로 추천했습니다.

KBSV의 의견에 따르면 NIM은 2025년에 개선될 것이지만 (1) 환율 위험으로 인해 기존 투입 비용에 대한 압박이 있는 반면 CASA는 실적 개선 조짐을 보이지 않고 있습니다. (2) 소매그룹 회복과 지원 종료로 수익성 있는 자산의 수익률은 개선되지만, 대출금리는 여전히 낮은 수준에 머물 전망이다.

BID의 21% 비율의 주식 배당 계획은 재무부의 승인을 기다리고 있으며 2025년 초 완료될 것으로 예상됩니다. 한편, 2,89% 비율의 사모 거래도 1분기에 완료될 것으로 예상됩니다. 2025년 현재 판매가격에 대한 정보가 없습니다.

KBSV는 평가 결과, 사업 전망, 발생할 수 있는 위험 요인 등을 고려하여 BID 주식 매수를 권장합니다.

BIDV 증권(BSC): HPG 매수를 권장합니다.

BSC는 투자 이론을 바탕으로 Hoa Phat Group Joint Stock Company( HPG )에 대해 목표 가격 37,500VND/주를 긍정적으로 추천했습니다 .

국내 철강경기가 회복되고 있으며, HPG의 경영실적도 철강사이클 평균수준을 향해 지속적으로 개선될 전망이다.

Dung Quat 2 프로젝트가 안정적으로 운영되면 HPG의 이익 규모를 연간 150억~300억 VND으로 늘리는 데 도움이 될 것이며, 이는 2024년 이익 규모의 20% - 2.4배 증가입니다.

BSC는 Dung Quat 프로젝트가 좋은 소비를 가질 것이라고 믿고 있으며 규모의 이점과 지속적인 생산 비용 절감 덕분에 2026년에 생산 능력의 90%를 채울 것으로 예상하고 있으며 운영 시간은 새로운 주기에 들어갑니다.

BSC는 2024년 HPG가 139조 6640억 VND(매출의 +17%)의 순이익, 12조 3000억 VND(매출의 +80%)의 세후 이익을 기록할 것으로 예상한다.

BIDV 증권(BSC): HAH 매수를 권장합니다.

BSC는 투자 이론을 바탕으로 하이안 운송 및 하역 합작 회사( HAH )에 대해 목표 가격 61,700VND/주를 긍정적으로 추천했습니다.

BSC는 다음과 같은 이유로 HAH의 사업 결과가 2025년에 큰 성장을 기록할 것으로 예상합니다.

다음으로 인해 기간 임대 활동이 개선되었습니다. (i) 15,000~20,000 USD/일 범위의 고정 기간 임대 요금이 연초(13,000 USD/일) 및 같은 기간(동일 기간 HAH 주로 자체)에 비해 급격히 개선되었습니다. -낮은 운임과 수요로 인해 운항됨), (ii) 2024년 11월에 인수된 새로운 Haian Gama 선박은 30,000 USD/일의 가격으로 계약되었으며, 2025년 상반기 성장을 보장합니다.

자체 착취 활동은 (i) Cai Mep-Thi Vai의 수요 개선 및 상품 통합 추세로 인한 생산량 개선, (ii) HAH가 새로운 서비스 노선 개설, (iii) ONE과의 합작 투자, (iv) 자체 운영 관세는 4% svck 증가할 것으로 예상됩니다.

2025년에는 운임 개선과 렌탈 기간 연장으로 이익률이 4%포인트 개선될 것으로 예상된다.

'베트남 경제,주식,사회,부동산 정보동향 > 베트남 추천주와 배당주 정보' 카테고리의 다른 글

| 2024년 12월 11일 추천 베트남 주식종목 (1) | 2024.12.11 |

|---|---|

| 12월 6일 추천 베트남 주식종목 (1) | 2024.12.06 |

| 12월 3일 추천 베트남 주식종목 (1) | 2024.12.03 |

| 12월 2일 추천 베트남 주식종목 (1) | 2024.12.02 |

| 베트남주식 배당소식] 12월2일~12월6일 주간 배당금 확정 일정 (4) | 2024.11.30 |